資金調達– category –

資金調達は経営者に求められる必須の能力です。資金調達に関する正しい知識をつけましょう。

-

経営者が消費者金融を資金調達で使うメリットはあるのか?

マイナス金利の導入により銀行からの融資が降りやすくなったと言われていますが、融資相談に数ヶ月の期間を要する場合もあります。その間に会社で入用となった時、消費者金融がパッと思い浮かぶ方もいることでしょう。そこで本稿では、経営者が消費者金融を利用するメリットとデメリットをご紹介します。 -

起業家の味方「新創業融資」を受けたい人が気をつけたい2つの点

創業時は実績がないため、貸す側に納得してもらえる収支計画を提出し、その計画が妥当だと判断されれば、融資をしてくれる可能性が高い時期です。日本政策金融公庫の新創業融資制度も融資要件が緩和されるなど、環境が充実しています。そこで、貸す側の視点から見て、融資交渉で気をつけるべき2つの点をご紹介します -

介護事業を始めるメリットと開業時にコケないための資金調達術

介護事業は、軌道に乗れば安定的なリピートにより、先が読みやすいビジネスモデルです。ところが、介護事業を開業したばかりの時は、全く先が読めないのが現場の実状です。「資金があるから大丈夫」と、開業時の資金調達を怠ることで、苦労される方は後を絶ちません。介護事業は立ち上げ時に必ず融資審査を受けましょう。 -

なぜ創業時に作った事業計画は融資審査でハネられやすいのか?

起業時に行う作業の一つに、事業計画の作成があります。しっかりした事業計画の作成は、起業の成功確率を高める重要な要素となります。しかし、多くの事業計画が非現実的で、甘さがあるゆえに、融資審査を通らないものとなっています。どうすれば融資審査において説得力のある事業計画を作成できるのでしょうか? -

銀行融資を受ける際に出てくる信用保証協会って何モノ!?

銀行融資を受ける際に必ず現れるのが、信用保証協会です。信用保証協会とは、企業が金融機関から「事業資金」を調達する際に、保証人となって融資を受けやすくなるようサポートする一般社団法人のことです。彼らの審査を通り、無事に融資を受けるために重要なこととは、一体何なのでしょうか? -

新創業融資の裏に隠れた自己資金・担保不要の資金調達方法

創業期の資金調達方法として、最も知られているのは「新創業融資」制度です。しかし、政策金融公庫による、もう一つの創業期の資金調達方法も見逃せません。それは「中小企業経営力強化資金」という制度です。実を取る点で言えば、新創業融資よりもメリットがあると言える、優れた資金調達方法を解説いたします。 -

テクニックに溺れるな!融資を受ける上で一番大事なこと

企業が融資による資金調達を行うことは、健全な身体を維持するために必要となる、豊富な食事や水分を摂取するのと同じような行為です。融資を受けるには様々なテクニックがありますが、要するにお金を必ず返してくれる人かどうかを、金融機関は必ず審査します。そこで大事なのがマインドをどう持つべきか?ということになります。 -

AIによる融資審査が銀行の中小零細に対する融資に及ぼす影響

先日のニュースで、新生銀行がAIにより融資可能額を算出し、取引明細などデータ活用をすることが明らかになりました。都市銀行も既にAIとビッグデータの活用を模索しており、融資判断にAIを導入する動きは益々広がっていきますが、実際のところ、これが中小零細企業への融資にどう影響するのか、現時点の予想を解説いたします。 -

親戚から資金調達を受けるデメリットとは?思わぬ落とし穴あり!

「金融機関からの借入を起こすよりも、親戚からお金を借りたほうが楽」確かにそうかもしれません。親戚からお金を借りる場合、銀行のように審査もいりませんし、担保すら要らない、いわゆる信用貸しのケースが多いからです。しかし、知り合いからの資金調達にはデメリットもあります。デメリットを踏まえ、知り合いからお金を借りる際のマナーを知りましょう。 -

福岡市内のスタートアップ企業は融資保証料が脅威のゼロに!

平成28年より福岡市内でスタートアップ企業が融資を受ける際は、保証料がゼロとなる制度が発足しました。これから創業をお考えであれば「保証料とは何か?」という疑問に当たることもあるでしょうから、福岡市の優れた制度と共に簡単に、保証料について説明していきたいと思います。 -

キミアキ先生直伝!銀行融資のイロハと融資をうまく受けるコツ

中小企業が存続するために、経営の命綱となるのが資金調達、つまるところ銀行融資です。ところが多くの経営者が「銀行融資をうまく受けるコツと融資のイロハ」を、あまり知らないのが実状です。そこで本日は、資金調達のプロフェッショナル・キミアキ先生に融資のあれこれを教えていただきます。 -

銀行格付けもUP!軽い決算書を作るための具体的な5ステップ

中小企業にとって、簡素化された決算書を作成することは、会社の経営判断を迅速に行う上でも、銀行からの評価をあげる上でも、非常に重要なことです。しかし殆どの企業はそれが出来ていません。キミアキ先生が、決算書を軽く(簡素化)するメリットを、銀行格付けを上げる強い決算書の具体的な作り方と共に解説してくれます。 -

法の制限が多いお給料の支払で合法的に行える資金繰り節約術

従業員にとって賃金は一番大切な労働条件ですが、経営者にとっても賃金の支払は、会社の生き死にを左右する大きなイベントです。なぜなら、日本では労働者保護の観点から最低賃金法や労働基準法賃金が整備され、経営者が賃金支払いを行う際は、大きな負荷がかかるからです。とはいえ何か一つくらい給与支払いを通じて、健全で合法的な節約術はないか?という点を労務のプロが解説してくれます。 -

無借金経営は危険だらけな幻想 中小金融機関の融資枠を大切に

無借金経営を目指して、金融機関との取引を避ける中小企業の社長は数多く存在しますが、この思想には大きなリスクが2つあります。1つ目は予測だにしない市場の減速による資金繰りの悪化に耐えられないこと、2つ目は、いざという設備投資によるキャッシュ不足で売上増のチャンスを失うという、2つのリスクです。これに対応し有用なパートナーとなるのは、大手ではなく中小の地方銀行などの金融機関です。 -

ハネ資金:手を出すと麻薬のようにハマる融資とは

ハネ資金とは、企業がもともと抱えている借金を返済するために必要とされる「新たな資金」を指す言葉、もっと簡単に言えば「借りたカネを返すために借りるカネ」です。業績が大幅に良くなることが見込まれている時のハネ資金は一定の効果を持ちますが、業績が不透明で金策に追われる経営者がハネ資金を掴む時には注意が必要です。反動で資金を濫用してしまうからです。利用する際は確固たる決意が必要になります。 -

銀行が貴方の会社への融資を検討する際に見ている4つの点

銀行に代表される金融機関は、中小企業が成長するための大切なパートナーです。銀行を良きパートナーとするためには相手の考え方を知ることが肝要です。銀行があなたの会社を評価する4つのポイントを知ることは賢明です。テクニカルの指標で経営状況を把握されるのはもちろん、経営者自身の評価も含めて銀行はトータルで貴方とお付き合いするか否かを決めます。プロが解説してくれます。 -

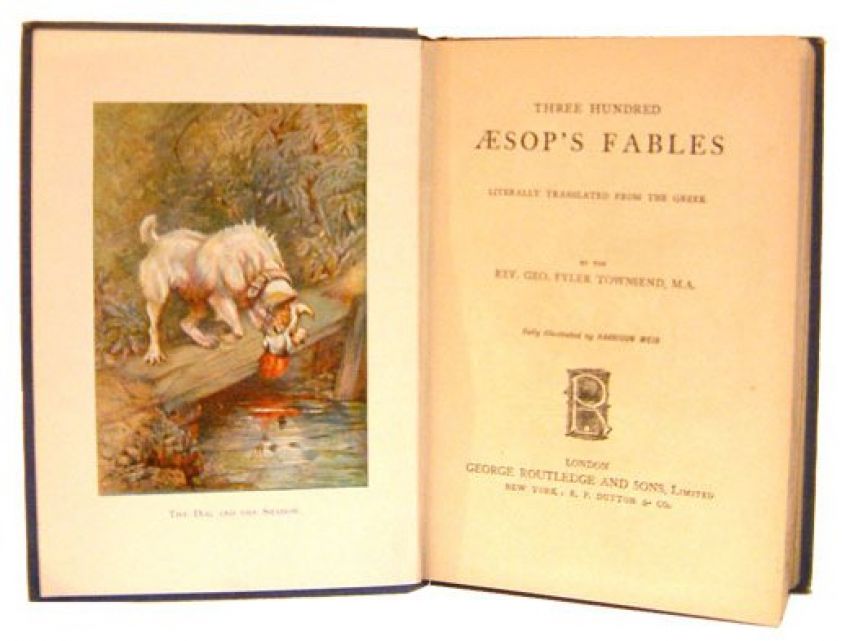

新興起業家に踊らされないために読み返すオオカミ少年の話

昨年11月に東証一部へ上場した、スマホアプリゲームのメーカーgumiの大幅下方修正と、その後に続く不祥事に代表される「上場ゴール」問題が、新興市場の株価上昇に影を落とし始めています。なぜ「上場ゴール」現象が起きることは望ましくないのか?イソップ童話「オオカミ少年」のストーリーに当てはめるとよくわかります。投資家はどうあるべきか、今一度思い起こしましょう。 -

未上場企業へのクラウドファンディング投資 魅力はある?

インターネットを通じた未上場株の投資勧誘が2015年5月に解禁。いよいよクラウドファンディングを利用し、未上場企業へ出資が可能に。今回の措置により投資先の出口となるであろう代表的なサイトをおさらいすると同時に、現時点でのクラウドファンディングによる未上場企業への投資が抱えるリスクを注意喚起したい。 -

無担保・無保証で代表保証もないマル経融資

マル経融資制度は、無担保・無保証・代表の保証も不要な融資制度である。昨年から融資枠が拡大され、何より利息の率が低く、夢のような条件で分厚いキャッシュを手元に置くことが可能になるメリットがある。小規模で創業から1年以上経過し、商工会への参加が可能ならばぜひ利用することをおすすめしたい融資制度である。 -

3,000万円まで無担保 新創業融資を知ろう

開業や第二次創業にあたって、大きな問題となるのが開業資金である。日本政策金融公庫の新創業融資という制度を利用すると、無担保、保証人不要で最大3,000万円の融資を受けることが可能なことをご存知だろうか?融資を受けるための条件も、一般の金融機関よりはるかにハードルが低いためぜひ積極採用することをおすすめしたい。