企業が役員に報酬を支払う場合は、国が定める基本的な決まりごとを守らねば、企業と役員がダブルで税金を取られるなど、手痛いペナルティが設けられています。そこで本稿は、中小零細企業の実態に即した適正な役員報酬の支払い方法を、メガネ税理士谷口さんが紹介してくださいます。

役員報酬の基本的な決まり事をおさらいしよう

「役員報酬って何?」

いきなり聞かれるとなかなか答えづらい質問ですが、一番ざっくりした言い方で「社長へのお給料」ということになります。

中小零細の場合は、役員が社長1人ということも多々ありますからね。

複数人で起業していた場合は社長に加えて、「取締役」「監査役」などの肩書きがつく方が全員役員となりますので、その役員の皆さんに支払われるお給料も「役員報酬」に含められます。

さて、役員報酬には「社長(役員)のお給料を突然上げることはできない」という、決まりごとがあります。

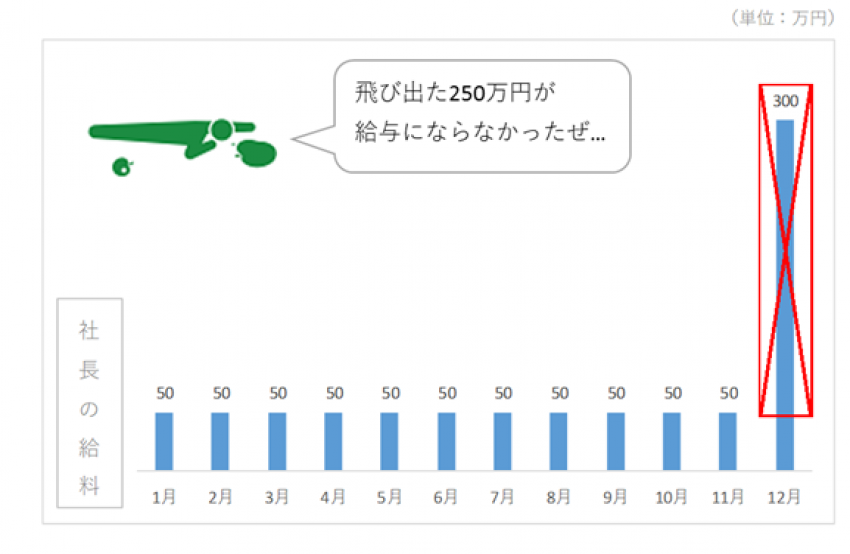

たとえば、今が11月だと仮定し、以下のような前提を持つAという会社があったとしましょう。

- 決算:12月

- 社長の給料:50万円/月

- 今期の利益:300万円

頑張ってようやく300万円残った!と、嬉しくて仕方がないですよね。

社長のBさんは小躍りしながら、こう考えます。

「よっしゃ、この300万円全額を、12月に自分の給料にして、会社の税金なくそう!月給300万円とか最高や〜!」

ところがどっこい、社長(役員)のお給料を突然上げることはできません。

なぜなら、先程お伝えしたとおり、役員報酬には「社長(役員)のお給料を突然上げることはできない」という決まりごとがあるからですね。

更に厳密に突っ込んで解説すると、役員報酬の総額や役員への賞与(ボーナス)を幾らにするかを決められるのは、株主であり、社長は自由に自分の報酬を決められるないのが原則です。

でも、世の中の多くの中小企業は「株主=社長」なので、「株主のOK=社長のOK」であり、実質的には自由に決められるのと同じことになっているのですね。

このような実状もあり、税務署(国)としては、会社に対して納める税金を簡単に無くせないように制限をかけている、というわけです。

役員報酬には所得税(個人の税金)がかかっているんですけどね(´・ω・`)

中小が活用する役員報酬の支払方法は主に2つ

上記の基本的な決まりごとについて考えていると、「じゃあ、どういう払い方にすればいいの?」という疑問がわきますよね。

中小企業が役員報酬を支払う場合は主に、

- 1)毎月同じ金額を支払う方法

- 2)事前にボーナスの金額を決めて届け出ておく方法

という2種類の支払方法があります。

ここからは、2種類の支払方法についてご紹介していきますね。

1)毎月同じ金額を支払う方法⇒定期同額給与

まず1つめの毎月同じ金額を支払う方法は、これは「定期同額給与(ていきどうがくきゅうよ)」といいます。

今回の例で言うと、社長は毎月50万円の給料以外は支払えない、ということです。

では、違う金額を払ったらどうなるのでしょうか?

たとえば、一番最初にあげた例のように、社長が最後の月だけ300万円払ったらどうなるでしょう?

結論から言うと、300万円-50万円をした250万円は、給与として認められない(会社の経費として認められない)ことになります。

図にするとこんな感じです。

この制度のおそろしいところは、会社側から見たときにだけ経費にならない、ということです。

社長個人としては、あくまで給与なので所得税はもちろん、住民税など様々な税金が差っ引かれます。

こうなると、会社と個人両方で250万円について、税金をそれぞれ支払わねばならなくなり、どちらも大きなダメージを受けることになるので、これは絶対にやめましょう。

さて、ここまで見ていくと、「頑張った人に対してそれは酷いよね。給料って絶対に変えられないの?」と思われる方もいることでよう。

もちろんそんなことはなく、役員報酬は年に一回必ず変更することができます。

役員報酬を変更できるタイミングは、新しい期が始まってから3カ月以内と決められています。

先程あげたA社の例でいくと、決算が12月末ですから、3月末までならB社長のお給料について変更することが可能です。

ただし、社長や役員へのお給料を変更する時は、その年の業績予想なども踏まえて慎重に決めるようにしましょう。

そのほか、

- 新しく役員になった

- 役員の格が上がった下がった(代表になったり、代表から外れたり)

- 会社の業績が急激に悪くなった

といったときには臨時的に変えることができます。

2)事前にボーナスの金額を決めて届け出ておく方法⇒事前確定届出給与

さて、もう一つの社長や役員へのお給料の支払い方は、事前にボーナスの金額を決めて届け出ておく方法でしたね。

これは「事前確定届出給与(じぜんかくていとどけできゅうよ)」といいます。

事前確定届出給与を実行するには条件が3つあります。

- 賞与(ボーナス)の金額を決めておくこと

- 賞与(ボーナス)を支給する日を決めておくこと

- それらを決めた日の1カ月後までにそれらを税務署に届け出ること

というものです。

1円でも、1日でもずれたらアウト(全額経費として認めてもらえない)という少々使い勝手の悪い制度ですが、お客さまのニーズと合致することもあるので、私はときどき利用していました。

最低限の知識で守りを固め沢山お給料を貰おう

本稿では、

- 社長(役員)に自由に給料を払うことができない場合にどういう支払方法ならいいのか

- 毎月同じ金額を支払う方法(定期同額給与)

- 事前にボーナスの金額を決めて届け出ておく方法(事前確定届出給与)

についてまとめました。

本当はもう一つ「利益に連動して払える給料」もあるのですが、上場している会社などでしか使えない制度で、中小企業には基本的に縁がないためご紹介していません。

また、役員報酬が高すぎると経費として認められないことがありますが、ウン千万円~ウン億円もらうようになって初めて気にする問題なので、多くの中小企業さんは気にしなくても大丈夫です。(気にするようになったらぜひご相談を!)

新しく会社を作った場合、役員報酬については最低限の知識を持っておくことが重要です。

きちんとした知識を身につけて、たくさん稼いで、たくさんお給料をもらいましょう!