節税– category –

節税ニュースをチェックすることが企業の資産防衛に役立つ情報を知る第一歩です。

節約社長では節税に関する情報・ハックを幅広くニュースとして配信いたします。

-

紹介料を「誰に支払っても」堂々と費用にするための3つの条件

誰か(個人:知り合い、一般の人)に仕事をあっせんしてもらった際に支払う紹介料は、原則的に交際費になります。ただし、交際費は原則として年間800万円までしか損金算入が認められておらず、紹介料が莫大な額になれば、この用途以外に交際費を活用できなくなる場合もあります。そこで本稿は個人に支払った紹介料を交際費以外の項目で全額損金に参入する方法をご紹介します。 -

紹介料を現金で要求されたが果たして我が社はどう対応すべきか

販売先などを紹介してもらい成約した際に、一定の紹介料を紹介してくれた人に支払うことは、よくある話です。この際に、紹介料を現金で手渡すことを依頼されたら、どんなリスクを想定する必要があるのでしょうか?また、支払った紹介料はどの項目で経費処理されるのでしょうか?詳しく解説いたします。 -

豪雨など自然災害で請求書や帳簿が無くなったらどうすれば良い?

7月には、九州北部、秋田県などで記録的な豪雨となり、これによって家屋の浸水や土砂災害が発生しました。会社のオフィスや事務所がこれらの災害で被害を受けた時に、保存していた帳簿や請求書等を紛失してしまった、もしくは白紙になってしまったとしたら、どうすれば良いのでしょうか? -

決算賞与を支給するために満たすべき3つの要件と踏まえるべきデメリット

決算賞与とは、会社で定められている賞与、たとえば、夏・冬の2回とは別に、決算月に支給する賞与のことを言います。決算賞与は、要件をきちんと満たせば全額が損金となり節税効果が高く、利益を従業員に還元することでモチベーションを上げる効果を持ちます。ただし、決算賞与を出す時には3つの要件を満たす必要があり、更にデメリットにも注意が必要です。 -

海外から無償でサンプル・代品を提供された場合に消費税の支払義務は発生する?

海外から商品を輸入するにあたって、販促のために無償サンプルを一定数量もらうことがあります。また、輸入した商品に瑕疵があった場合、相手先から代品を無償提供してもらうこともあります。これら無償で手に入れた外国貨物に消費税の支払義務は発生するのでしょうか?消費税、並びに輸入関税の観点から解説いたします。 -

クライアントへの交通費請求は「実費精算」と「報酬一体型」どっちがオトク?

コンサルティングや調査業務など、通常の報酬のほかに交通費や通信費など業務に要した経費を、クライアントに請求することがありますが、会社によってそれぞれ、実費精算と報酬一体型で判断がわかれるところです。実費精算と報酬一体型の交通費請求はどちらがオトクなのでしょうか?答えはケースバイケースですが、具体的な状況を見てみましょう。 -

個人事業主が事業用不動産を売却〜消費税が発生する場合と発生しない場合

個人事業主として事業用不動産を売却しようとする時に、消費税は必ず発生するでしょうか?答えはNOです。個人事業主であっても、消費税の課税事業者か免税事業者でその判断は分かれます。個人事業主の事業用資産売却時は、不動産に限らずあらゆるものについて、自分の立場を踏まえ消費税発生の有無を判断しなければ、うっかり追徴課税を食らう可能性があり、注意が必要です。 -

オフィス「家賃の年払い特例」の適用を検討する前にチェックすべき6つの点

「家賃の年払い特例」を適用すると、決算月間際に次年度分の家賃を年払いすることで、1年分の家賃支払額を一括で経費に落とせるため、効果の大きな節税対策となります。ただし、この特例も無条件に活用することは出来ず、6つの適用要件を満たさねばなりません。以下、詳細に解説いたします。 -

【勤め人必見】株や不動産の副業収入が会社にバレるのはどんな時?

会社にサラリーマンとして勤めながらにして、その年収以上に稼ぐ人は沢山います。通常、副業収入が給与収入でないなら、副業がバレることは殆どありません。ただし、なぜか会社に副業がバレてしまう場合があります。それは、副業の赤字と年収を赤字通算した場合です。どのように副業が感づかれるのか?誰がそれを見破るのか?ご説明します。 -

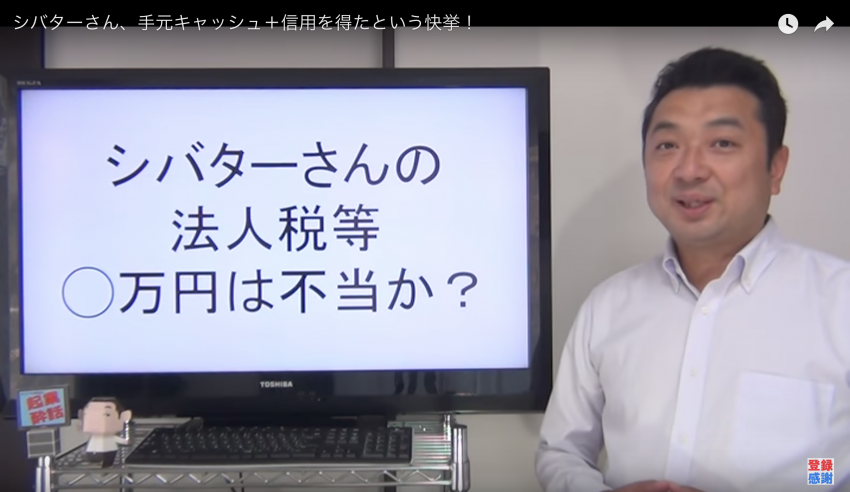

悪役ユーチューバー・シバターさんに学ぶ駆け出し経営者の正しい納税方法

悪役ユーチューバーとして有名なシバターさんが、2期目の会社について売上4,000万円程度の会社で、法人税を7〜800万円支払ったことについて、「税理士のミス」「節税対策が無策」というアンチコメントがあがっています。対して、キミアキ先生はこれを、「手元キャッシュ+信用」を得るうえで、1番安上がりな判断だと賞賛します。そのワケを解説してもらいました。 -

スポーツジムの利用料金を医療費控除の対象にできるマル秘テクニック

不規則な生活による生活習慣病にかかったのをきっかけに、スポーツジムで身体を鍛え始めたという方って結構多いですよね。これらスポーツジム通いについては、メディカルフィットネス目的で、ある一定の基準を満たせば、医療費控除を行うのが可能なことをご存知ですか?詳細を解説いたします。 -

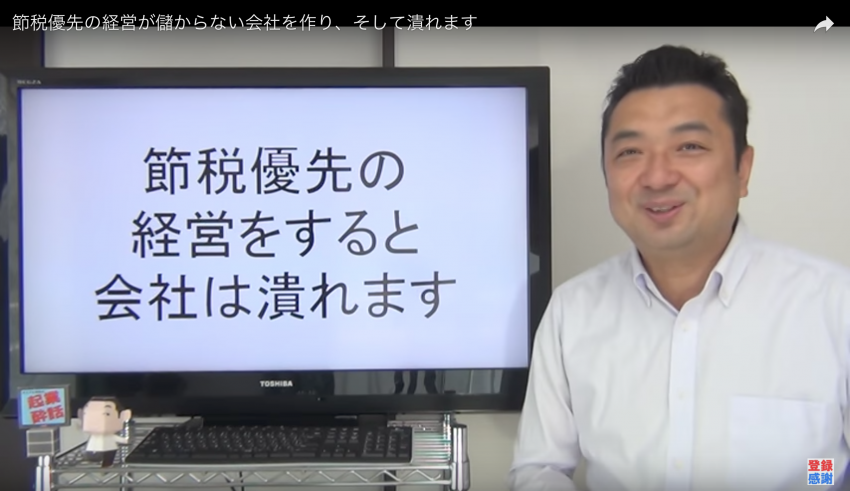

節税優先の会社は儲からないし潰れやすい。そのガチな理由を教えましょう!

世の中には様々な節税対策商品が存在しますが、経営者の中には節税対策商品マニアか?というほど、節税に対して躍起になる方がいます。しかし、キミアキ先生は、「節税優先の会社は儲からないし潰れやすい!納税しろ!」と、これをバッサリ斬ります。なぜ、節税優先では儲からないのか?納税にメリットがあるのか?ガチに解説していただきました。 -

特定支出控除がサラリーマンの節税手段として浸透しない2つの理由

平成24年に使いやすい制度に改良された、サラリーマン向けの節税対策「特定支出控除」ですが、平成27年時点で全国の利用者はわずか1800人程度しかいません。当初はスーツなど衣料費も控除の対象となることから注目されていましたが、それ以上に面倒くさい2つの障壁が、特定支出控除を一般に浸透させにくくしています。 -

企業VS企業の法廷闘争!勝者が受け取る賠償金は課税対象となるか?

企業活動が多岐にわたると裁判のリスクも大きくなります。判決が確定もしくは和解したことで、企業が損害賠償金を支払うあるいはもらうことになると、それは企業の損金・益金として計上することになります。ただし、その支払い方法(一括・分割など)の違いや、支払う側の立場によっては、判断が変わるため注意が必要です。 -

従業員や役員への貸付金が給与課税されるか否かは特例基準割合◯%で変わる

従業員や役員にとって、自分の現時点での資力ではどうにもできない、突発的なトラブルが生じたときに、彼らが信頼できる人間ならば、経営者が会社を通じて、低い金利で金銭の貸付を許可することがあるでしょう。この際に、従業員や役員へ支払う貸付金は課税の対象となるのでしょうか?実は課税されるか否かは一定の利率で判断が変わります。 -

従業員が通勤区間内の交通費を請求してきたら会社は支払拒否できるか?

従業員から毎月あがってくる移動交通費の精算依頼を見ると、時々、通勤区間内(通勤手当の支給圏内)の交通費が混じっていることはありませんか?社員にはケッチいと思われるかもしれませんが、「これは定期券の区間内だからダメっ!」と言いたくなるはずです。実際に、この意見は正しいでしょうか?税務と労務、2つの観点から考えてみましょう。 -

会社で購入したビットコインなどの仮想通貨は棚卸資産?それとも現金資産?

ビットコインやイーサリアム、リップルといったいわゆる「仮想通貨」の取引量が急増しています。会社で仮想通貨を購入している場合もあるかもしれませんが、これらを購入や決済をした場合、どのように会計処理すべきでしょうか。実は現在、明確な基準は設けられておらず、2つの意見に分かれています。すなわち、仮想通貨を資産とする基準と、現金とする基準です。 -

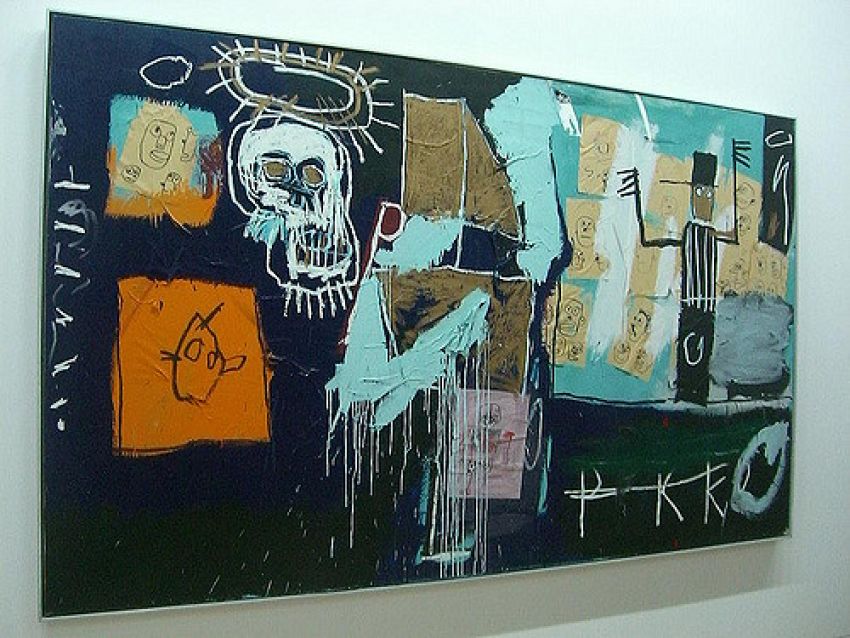

会社で購入した美術品を減価償却資産とするか否かはどう判断する?

経営者が美術に造詣があったり、資産運用の1手段として活用する目的で、美術品を会社で購入することがあります。所蔵する美術品に価値がある場合、単純に固定資産と同じ減価償却を行ってよいのか、判断が難しいところ。そこで本稿は、このような価値ある美術品を減価償却資産とするか否かの判断について考えてみたいと思います。 -

美容整形の費用は経費でオチるか?答えは板東英二が知っている

芸能人に限らず、水商売などの接客業や営業職といった、直接人と相対する職業の人達の中には、見た目を整えて少しでも成績を上げようと美容整形をする人が少なからず存在します。この美容整形にかかる費用は、所得税や法人税の経費とすることができるのでしょうか?実は、板東英二さんに実施された税務調査が美容整形を判断するうえで参考となります。詳細をご説明しましょう。 -

カード会社が発行する利用明細を領収書として使ってもOK?原則論と例外論

カードで支払いをすると、毎月決まった日にカード会社から利用明細書が郵送されてきますよね。この明細書を見れば、カードで支払ったことが明らかに分かるので、領収書は不要じゃない?という意見の方もいるはずですが、実際のところどうなのでしょうか?原則論と例外論を確認しつつ、利用明細を費用支出の証拠とする際に気をつけるべき点を解説いたします。