こんにちは島倉です。

今回はあなたのマネーリテラシーは大丈夫?

知らないと損するお金の知識というテーマで解説したいと思います。

年金2,000万円問題に対応できているのか

令和元年、2019年になってあの金融庁が作成した報告書、いわゆる高齢社会における資産形成管理という報告書がありますが、この報告書に書かれていた年金2,000万円問題が現在も非常に問題になっています。

ですから最低でも2,000万円貯蓄していくことが必要だというお話でした。

今これからその年金生活に入る人たちが本当に2,000万円貯めているのか気になりますよね。

今回はそのデータを見ながらいろいろ検証していきたいと思います。

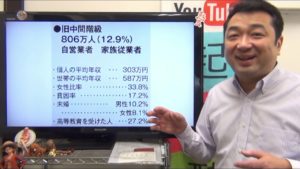

還暦世代の貯蓄額平均はほぼ3,000万円

PGF生命が2019年に還暦になった人たちに関する調査で現段階で貯蓄がどのくらいあるかということを調査しています。

それを見ると、還暦になる方の貯蓄額は平均2,956万円、つまり3,000万円ぐらいあるということです。

還暦世代の貯蓄額2,000万円以下の人は67%

これから見ると金融庁の基準をきちんと超えているということになりますが、実はそうではありません。

平均3000万円ですが、それを押し上げているのは3000万円以上持っている方たちが結構いて、大きく二極化しているということなのです。

実際に2,000万円以下の人は67%で、さらに100万円未満の人は4人に1人、14.7%です。

ですから非常に貯蓄がある人と貯蓄がない人に大きく分かれてしまっています。

平均だけ見るといいように見えますが、実は7割の人が2,000万円貯めていないということです。

2019年に還暦を迎える人たちというのは年功序列、終身雇用で非常に恵まれてきた人たちです。

正社員の枠もたくさんあったわけです。

そういった人たちでも金融庁が示している2,000万円を貯められていないという現実があるわけです。

30代40代の貯蓄額300万円以下の方は73.1%

私はいわゆる就職氷河期世代、2人に1人しか就職できなかったいわゆるロスジェネ世代です。

それではどのぐらい今貯蓄があるのかということを次に見ていきましょう。

SMBCコンシューマーファイナンスが調べた30代40代の金銭感覚についての調査で、現在どのくらい貯蓄していますかということですが、貯蓄100万円以下の方は60.5%で、300万円以下の方は73.1%という衝撃的なことです。

30代、40代で貯蓄100万とか300万円というのはそれほど難しい話ではないと思います。

例えばボーナスがありますし、ボーナス以外でも毎月の給与の中から1万円、2万円、3万円と積み立てていけば、100万、300万円ぐらいはあるはずです。

しかし、7割の方は300万円以下なのです。

これはどういうことかというと先ほど言ったように、正社員の方が半分しかいない世代だからなのです。

2019年に還暦になった方のデータを見ても、非常に厳しいというのが分かりますが、この30代40代の貯蓄額を見ていると、2,000万円など無理です。

普通に仕事をして貯蓄して今から20年貯めたところで2,000万円というのはまず無理です。

住宅ローンの返済もありますし、子供の教育費もある。また親の介護というのもこれからかかってくる。そういったものを考えるとまず無理なわけです。

マネーリテラシーを高めていく

もちろん起業して、独立して徹底的に稼ぐということも大事ですが、お金でお金を生み出すマネーリテラシーを考えていかないと、金融庁の2,000万円という最低限の基準すら実現できないということです。

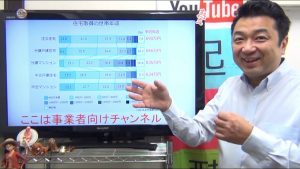

このマネーリテラシーを高めるためにこの5つをやっていただきたいと思います。

キャッシュレス

まず最初のキャッシュレスですが、いまだに現金主義の方が結構いますがもう現金をメインで使っている人はダメです。

基本的にはキャッシュレスにしていく必要があります。

なぜかというとそれぞれキャッシュレスにもいろいろな方法がありますが、還元率が結構高いからです。

例えばクレジットカードの場合は、還元率は1%、100万円使うと1万円が返ってくるわけです。

これは大きいですよね。

例えば伊勢丹のクレジットカードの還元率は10%です。

300万円の服を買ったら30万円の還元があるわけです。

ですから、絶対に現金ではなく、クレジットカード払いにすべきです。

またペイパルやセブンペイ、ファミマペイといったスマホ決済は、今その決済システムを普及させようということがあるので、還元率が20%などというおかしい設定になっているわけです。

これを使わない手はありません。

とにかく現金主義はやめて、キャッシュレスにしていくということがまず大事です。

ふるさと納税

次はふるさと納税です。

これも案外やってそうでやっていないのですが、基本寄付金が控除されてしかも返礼品までもらえます。

今総務省が規制をかけて、返礼品の割合も減っていますが、それでも寄付金がそもそも控除されて返礼品がもらえるわけですから、これもやるべきではないかと思います。

積み立てNISA 確定拠出年金iDeCo

次は金融庁の報告書でもすすめていたように積み立てNISAや確定拠出年金iDeCoもやるべきです。

積み立てNISAは運用益が基本非課税です。

iDeCoは掛け金が所得控除されてこちらも運用益が非課税です。

FX

最後にFXです。

FXをネットで検索すると資産を全部投下した、大損したとかというような動画や記事をよく見ますが、基本は勉強をしてない人がバクチのような感じでやっているからです。

FXというのはチャートの分析とリスクをコントロールしながら資産管理が重要です。まず勉強から始めていただきたいと思います。

自分で投資しないことが最大のリスク

投資の勉強をしていない人が7割

これも金融庁の調査ですが、投資に関して勉強していますかという質問に対して、7割の方はしていないと答えています。

それでは今後勉強する予定はありますかというと、勉強していないという7割のうちのさらに7割の人がしないと言っています。

つまり全体の5割の人は今まで勉強もしていないし、これからもしないと言っているわけです。

その根底にはやはりリスクをとりたくない、リスクから逃げたいという気持ちがあると思います。

しかしリスクというのは逃げたら追っかけてきます。リスクからは逃れられません。

それであれば、生きている限り、リスクから逃げるのではなく、こちらからリスクを奪っていくまたはコントロールしていくという姿勢が大事なのです。

先ほどもあげたように、キャッシュレスとかふるさと納税、積み立てNISA、iDeCo、FX。

これらはそんなにリスクはないですし、FXはコントロールすることができるわけです。

マネーリテラシーをあげたら実行する

キャッシュレスもしない、ふるさと納税もしない、積み立てNISAもしない、iDecoもしないというのは終わっています。

マネーリテラシーとしてこの5つを提案させていただきましたが、少なくともこのうち3つは行っていないと話になりません。

1つもやっていないというのは論外です。

確実に老後にお金に困ることになります。

キャッシュレス、ふるさと納税、積み立てNISA、iDeCoは簡単に始められますし、負担感もそれほどではありません。

やるやらないかはともかくまずきちんと勉強していくことが大事です。

勉強した上で、それよりもこちらの方法がいいとか、これはさすがに自分には合っていないので別のこちらの方法でやるという決断をするのはいいと思いますが、やりもしないでリスクから逃れるというのは一番良くないと思います。

それが日本人の弱点かなと思います。

ネットでもいいですし、書籍もたくさん販売されていますし、セミナーに参加してもいいでしょう。

まずは自分のマネーリテラシーを高めていくことにぜひ注力していただきたいと思います。