ファクタリングのサービス内容を軽くおさらい

ファクタリングとは他人若しくは他社の持つ売掛債権を買い取り、自己の危険負担で代金回収を行う金融サービスをいいます。

例えば100万円の売掛債権を持つ会社が、その債権をファクタリング会社へ90万円で売却します。

100万円を回収できれば、ファクタリング会社は10万円の儲けを得ることができます。

また、売掛債権を譲渡した会社は回収期日を待つことなく、早期に資金化できるというメリットがあります。

3社間ファクタリングと2社間ファクタリングの違い〜メリット・デメリット

さて、ファクタリングの仕組みには大きく分けて、3社間ファクタリングと2社間ファクタリングがあります。

それぞれの仕組みとメリット・デメリットをご紹介しましょう。

3社間ファクタリング

3社間ファクタリングは、ファクタリング会社が債権を譲渡会社から買い取り、それを債権の請求先となる会社へ通知して、直接ファクタリング会社が債権回収する方法です。

3社間ではファクタリング会社のリスクが少ないため手数料も低くなりますが、債権先の会社へ通知がネックとなります。

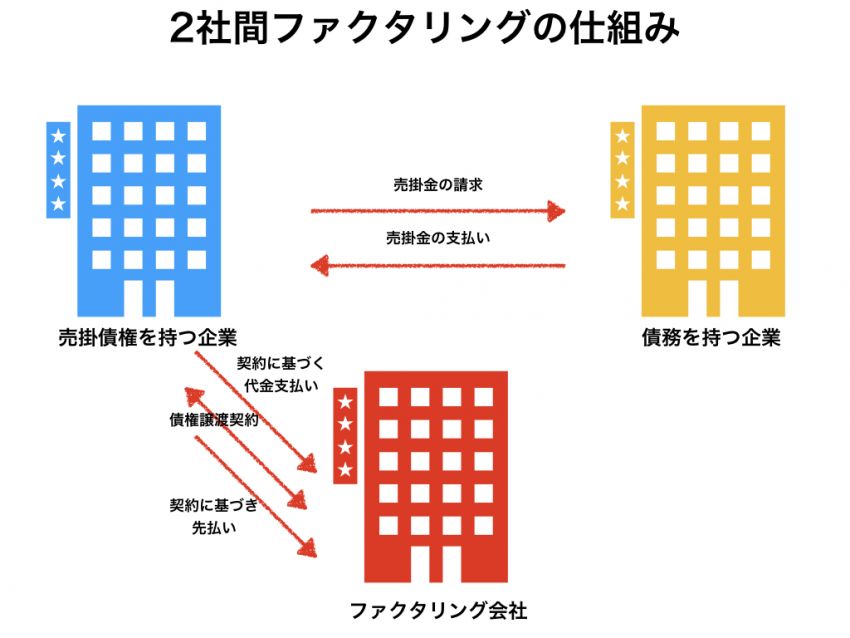

2社間ファクタリング

一方で2社間ファクタリングは債権先の会社への通知をせず、譲渡会社が回収したうえで、それを全額ファクタリング会社へ支払うという方法です。

2社間ファクタリングでは、ファクタリング会社が直接回収できないためリスクが大きい分、手数料が高くなります。

ファクタリングを使うのに適している会社は?

最後になりますが、ファクタリングのサービスを使うのに適している会社はどんな会社なのでしょうか?

ファクタリングは借り入れなどに比べて審査が早く資金化しやすいというメリットがありますが、借入の利息などに比べると手数料がかなり高めというデメリットがあります。

設立して間もない会社で、まだ融資が十分に受けられなかったり、融資の枠が少なく資金が賄えない会社、債権回収までの期間が長く次の投資が行えない会社などは、資金を補てんするのにファクタリングサービスがかなり役に立つでしょう。

ですが、そもそもの利益率が低い業種・業態ではファクタリング手数料を考慮すると赤字になってしまうこともあります。

目先の資金も大事ですが、改善の見込み無くその状態を続けていけば、遠からず限界を迎えてしまいます。

これらを踏まえると、ファクタリングを使うのに適している状況は、「売上はあるけれど、ちょっとしたトラブルやアクシデントで、キャッシュフローが一時的に悪くなった場合に、応急処置として使う。」というのが望ましそうです。

また、ファクタリングを利用する際には、ファクタリング手数料まで見込んだ利益計画・資金計画を立てたうえで行う必要があるでしょう。