マイナンバー制度がスタートしたことにより、副業やダブルワークが「会社にバレルのではないか?」と戦々恐々になっているサラリーマンやOLが増えています。一方で、副業やダブルワークする人を雇う側にも注意が必要になります。源泉所得税の徴収で、処理をきちんと行わなければ大損する可能性があるからです。失敗例と共に対策方法を徹底解説します。

マイナンバーは副業する人の雇用側も注意必要

少しでもで収入を増やすため、社会人がアルバイトをすることは、現代においてそれほど珍しいことではありません。

俗に「副業」や「ダブルワーク」と言われるモノですが、最近はマイナンバーのスタートなどで「会社にバレルのではないか?」と戦々恐々になっている方も多いようです。

今のところ「マイナンバーが始まったらどうしよう」とビビッているのは、実際に副業をしているアルバイトの方が多いかもしれません。

ところが、注意しなければならないのは、社会人アルバイトの方だけではなく、社会人アルバイトを使っている会社も同じことです。

気を付けないと税務署の調査を受けることになります。本日は社会人アルバイトを、使う会社が注意すべき点について、詳しく解説してまいりましょう。

お給料を支払う場合は雇用側の届け出が必要

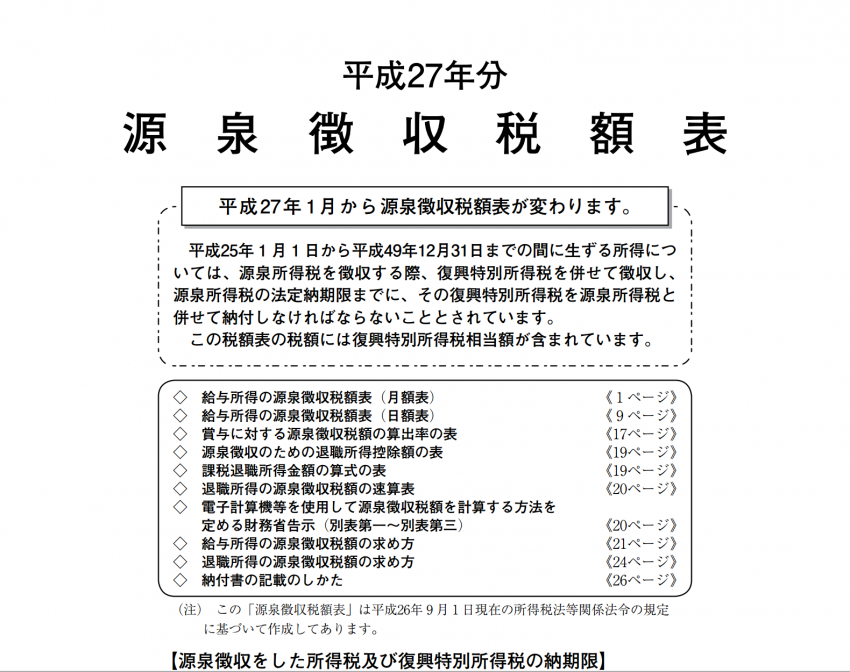

会社などが従業員やアルバイトなどに対してお給料を支払う場合、お給料の金額やお給料を貰う人の扶養家族の状態などに基づいて、一定額の源泉所得税を引く必要があります。

その後、従業員のお給料から引いた(控除した)源泉所得税の金額を合計して、会社は税務署に源泉所得税を納付することになります。

例えば、扶養家族がいない従業員に20万円のお給料を支払う場合、4,770円の源泉所得税を控除して、差額の195,230円を本人に支払います。※

そして会社は給料を支払った月の翌月10日までに、税務署に対して4,770円を納付します。

要は間接的に会社が従業員のお給料に対する所得税を納付してあげるわけですね。

これを「給与支払者の源泉徴収義務」といいます。

お給料を支払う人は、あらかじめ税務署に対して「私は従業員を雇ってお給料を支払いますよ~」という届出書を提出する必要がありますので、くれぐれも注意しましょう!

源泉所得税を正しい方法で計算してますか?

お給料を支払う場合には、源泉所得税を正しく計算「しなければ」なりません。

これは会社側に求められている義務です。

従って会社は、従業員やアルバイトの生年月日や家族の状況について、正しく把握しておく必要があります。

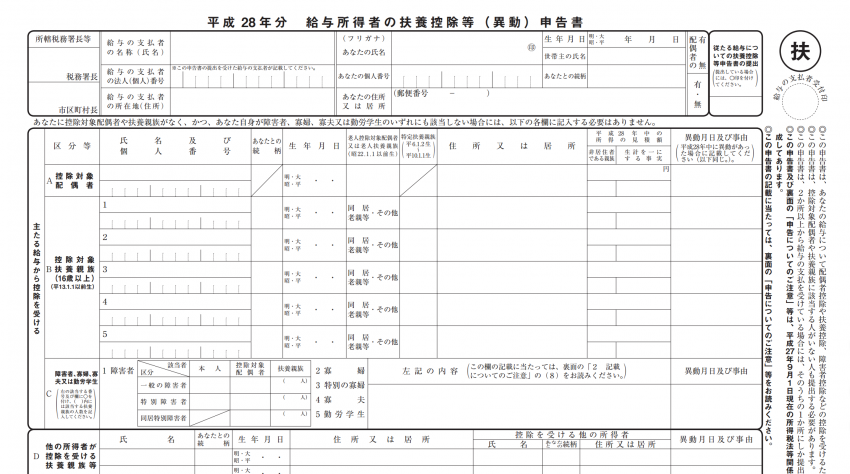

そのために従業員等は、年末に扶養家族の状況などを会社に申告する必要があるのです。

それが「平成○○年分の扶養控除等申告書」といわれる書類です。

会社はその情報に基づき、お給料の源泉徴収税額を計算するのですが、ここで一つ大きなポイントがあります。

この扶養控除等申告書は、お給料を貰う人は1か所の会社にしか提出できないのです。

この申告書は1か所にしか提出できません!

ですから社会人アルバイトの人の場合、本業の昼間の会社に扶養控除等申告書を提出しているわけですから、副業であるアルバイト先には、この申告書を提出できないのです。

そして副業先である会社側は、申告書の提出が無い社会人アルバイトについて、お給料の源泉所得税の計算を別の方法で計算しなければなりません。

この副業である収入に対する税金計算については、源泉徴収税額票の「乙欄」というところで計算をします。

例えば、アルバイト代が5万円だった場合、普通の源泉所得税計算(これは「甲欄」というトコロで計算)をすると税額はゼロ、すなわち何もひかずに満額を支給します。

ただし乙欄で計算すると、5万円のお給料に対しては1,531円の所得税をひかなければなりません。

社会人アルバイトの場合、1000円のバイト代であっても所得税をひかなければならないのです。なぜなら、何度も言いますが、これは会社に課せられた「義務」だからです。

ちゃんと社会人アルバイトについては、乙欄で源泉所得税を計算しないと、後々大きな問題となります。

その実例を、次項で見てみましょう。

社会人バイトをきちんと扱わず税務調査で大損

実際にこの源泉所得税が問題となってしまった税務調査の事例があります。

【事例】

24時間営業のコンビニエンスストアを2店舗運営している会社があり税務調査が入りました。

社長とのヒアリングの中で、深夜時間帯に「社会人アルバイト」を数名つかっている旨の発言あり。

給与台帳を調べて言った結果、社会人アルバイトについては1人あたり月に5万円程度の給料。6名ほど同じような人がいた。

社長は他の従業員と同じように源泉所得税を計算し、1ヶ月88,000円未満だったので税額をゼロ円として計算していた。

このようなケースの事例の場合、社長は社会人アルバイトが副業であることを知って雇っていたので、社会人アルバイトの給料から源泉所得税を引かなければなりません。

例えば50,000円であれば、約1,500円ほどの税金です。

年間にするとお給料の支払い額は60万円につき、所得税は18,000円控除していなければなりませんでした。

源泉所得税は、社会人アルバイト本人の所得税であり、会社は本人に代わって税務署に納めているだけです。

よって、税務署が社会人アルバイト本人から直接、不足している所得税を徴収すれば良いように思えるかもしれません。

ところが実際は違うのです。

先ほど述べたように、源泉徴収は会社側の「義務」です。

従って、源泉徴収税額の計算を誤っていたのは会社側になるので、会社側が源泉所得税の計算をやり直さなければなりません。

結論としては、1人当たり年間で18,000円、6人ですから108,000円をいったん源泉所得税として納付しなければなりません。

この事例の場合、3年分の年末調整のやり直しをさせられたので、会社側がいったん324,000円の納付を命じられました。

そして、その324,000円について、社会人アルバイト本人たちから、徴収しなおすように告げられたのです。

後で本人から源泉所得税を回収するのは困難

このような場合、会社側は1人当たり18,000円×3年=54,000円を、社会人アルバイトから徴収しなければなりません。

ただ実際には、本人からこの金額をもらえるかどうかは微妙です。

もう既に辞めてしまっている場合は回収が困難ですし、「本人から貰うのもしのびない」という社長もいるでしょう。

貰えない場合には、その社会人アルバイトに対する追加的なお給料として処理することになりますが、余計な費用と言わざるを得ません。

最初から乙欄で計算しておけば、何も問題が無かった事例でした。

このように社会人アルバイトについては、雇われる側だけでなく雇う側においても慎重な取り扱いが必要となるのです。

社会人アルバイトで狙われやすい商売の業種

マイナンバーが普及すれば、複数の給与収入のある人については、税務署サイドで情報を管理できるようになります。

これは「社会人アルバイト」を多く使っている事業者の実態も、税務署にとって把握しやすくなることを意味します。

社会人アルバイトが多い業種と言えば、居酒屋などの飲食店、コンビニ、水商売、夜間警備員、タクシー代行がありますね。

このような業種のオーナーは、社会人アルバイトについて、源泉徴収をしっかりしておくべきです。

税務署も、ひとりひとりの個人を相手にして税額を調べるよりも、一か所の事業所を狙い撃ちした方が効率的なのです。

源泉所得税だけをターゲットにした税務調査も、今後は増えてくるかもしれませんから、十分に注意しましょう。

備考

※計算の便宜上、社会保険はいったん考慮しないものとします。