資金調達– category –

資金調達は経営者に求められる必須の能力です。資金調達に関する正しい知識をつけましょう。

-

金融機関からの借入をリスケ交渉する際の2つの具体手順・生じる3つの困難

突然のアクシデントによって、会社のキャッシュが旧ピンチ!もしもあなたの会社が借入を起こしているならば、金融機関とのリスケ交渉が待っています。リスケ交渉の具体手順、避けて通れぬ3つの困難をご紹介します。 -

はれのひが粉飾決算で融資受ける〜皆やってるからOKは通じるか?

はれのひの元社長が、粉飾決算後に6億円の融資を受け、それを返済に回したと報道されています。批判が集まる一方で、嘘で塗り固めた粉飾決算書類を使って、金融機関から融資を受けている企業は掃いて捨てるほどあります。「皆やっているから大丈夫」が、これからの時代通じなくなる理由を説明します。 -

会社借り入れの借り換えを実施する2つのメリットと3つのデメリット

長年にわたり金融機関からの融資を利用していると、融資の借り換えを検討するあるいは金融機関から提案される、ということがあります。ただし、借り換えを行う際は、目先の資金繰りにとらわれず、長期的な展望で資金繰りや返済について考える必要があります。借り換えにどんなメリットとデメリットがあるのか解説いたします。 -

メルカリ上場!その時価総額はなんと6,700億円。でも…これは特例中の特例

6月20日(火)、遂にフリマアプリを運営するメルカリが上場しました。初値時点の時価総額は6,700億円に達しました。サービスローンチから5年、日本を中心に、アメリカやイギリスなど海外でもサービスを展開し、利用者数や流通総額は順調に拡大しています。では、その業績は現時点でどうかというと、売上は伸びているものの赤字です。このような時価総額が着くのは特例中の特例です。 -

貯金は善で借金は悪?!間違った常識を捨て、良い借金をして事業拡大を

世の中のお金に関する常識として、「貯金は善であり、借金は悪である」というものがあります。しかし、事業者になると借金は必ずしも”悪”ではなくなります。良い借金をすれば、借金を元手に事業を拡大することができて、会社に信用が生まれます。お金に関する勉強をきちんとしている経営者は、これを理解して、ますます会社と社員の財布を豊かにしていきます。 -

銀行が発行している仮想通貨MUFGコインに担保価値は付くか?

三菱UFJ銀行が、同行の発行する仮想通貨「MUFGコイン」について、その本格的な使用を目指し、来年にも10万人規模で実証実験を行うと報じられています。原則として、仮想通貨自体に銀行が資産としての担保価値を認めることは、現状では考えられません。しかし、「MUFGコイン」は銀行が発行する通貨であるため、例外的に資産価値が認められないのでしょうか? -

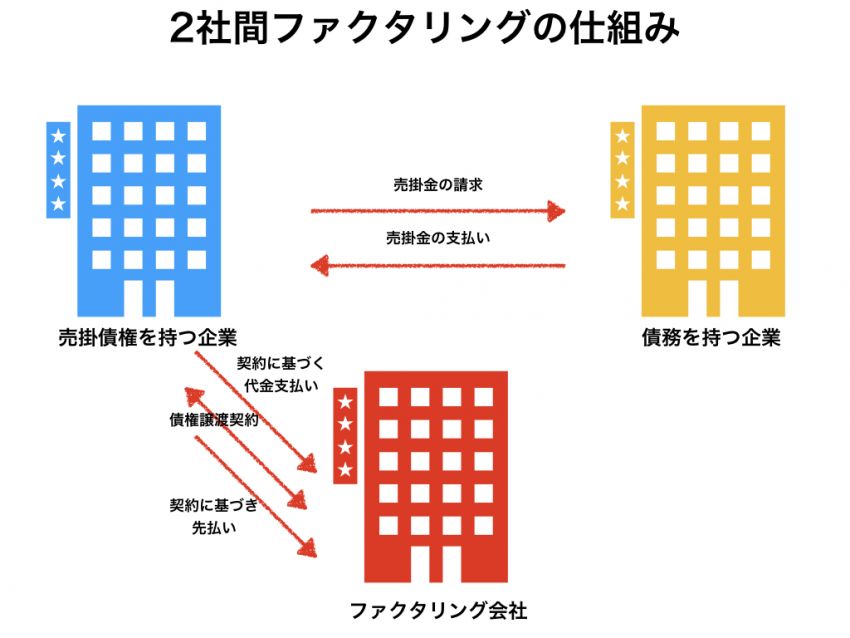

3社間ファクタリングと2社間ファクタリングの違い メリット・デメリット

ファクタリングとは他人若しくは他社の持つ売掛債権を買い取り、自己の危険負担で代金回収を行う金融サービスをいいます。ファクタリングの仕組みには大きく分けて、3社間ファクタリングと2社間ファクタリングがあります。それぞれがどんな仕組みで成り立っているのか、メリットとデメリットを踏まえてご紹介します。 -

DMMがアダルト事業を分社化するも上場否定 上場のデメリットとは?

DMMがアダルト部門を分社化すると発表したことについて、上場に向けての準備ではないか?という憶測が広がりました。しかし、同社は目先の上場を否定しています。上場は大量の資金調達を行う上で大きなメリットを持ちますが、一方で上場することにはデメリットもあります。デメリットを踏まえるとDMMの判断は妥当と言えるかもしれません。 -

粉飾決算をやっている会社が銀行融資を受けることは可能か?その行く末は?

マイナス金利政策が導入されていることで、銀行融資を受けることが比較的簡単になっています。ただし、銀行も回収できる見込みがなければ融資に応じないため、赤字企業が粉飾決算を実行して融資を受けようとする場合があります。実際に、粉飾決算をしても、銀行にバレずにお金を借りることは可能なのでしょうか?その行く末は? -

親子上場するソフトバンクを金の亡者と批判したところで何も変わらない

ソフトバンクグループが子会社を上場させることに対して、各方面から批判の声が上がっています。たしかに法律のグレーゾーンを抜いて、70%もの子会社株を保有したまま、子会社を上場させることは、他の株主にとってみれば見過ごせないデメリットとなります。しかし、同社の行為が合法である以上、むしろ曖昧な制度設計を変えぬ国にこそ意見を上げねば何も変わりません。 -

あなたの会社の株を保有する会社が倒産したら、あなたの会社の株はどうなる?

日本では古くから創業時の資金調達過程で、資本政策や安定株主化などの目的で株式の相互持合いが広く行われてきました。また、株を他社に買い取ってもらうことで、資本注入してもらう場面も少なくありません。もし、あなたの会社の株を保有する外部の会社が倒産したら、あなたの会社の株はどうなるのでしょうか?考えうるリスクと対応策を提示します。 -

手形って何?小切手との違いは?手形を使うメリットとデメリットとは?

手形とは、将来の特定の日に特定の金額を支払うことを約束したことを表している有価証券です。似た制度の小切手との違いは何なのでしょうか?手形を使うメリットとデメリットとは?知っているようで知らない手形のいろはをお伝えいたします。 -

銀行が融資判断を行う際に決算書を見てチェックする3つのポイント

思い切った投資が必要だったり、急なピンチでまとまったお金が必要になった際は、金融機関からの借入が欠かせません。ただし、彼らも商売としてお金を貸すわけですから、相手が確実に返済してくれるところか審査をします。決算書を始めとした書類で、彼らがチェックする3つのポイントをご紹介します。 -

事業計画書を作成しよう〜資金調達以外に手にすることが可能な3つのメリット

事業計画書について多くの方は、「資金調達を受けたければ作らざるを得ない資料」と考えているようです。しかし、私達は事業計画書を作成することで、事業理解力、情報伝達力、進捗管理力という、3つの能力を向上させることが可能になります。つまり、事業計画書の作成は、四方がわからぬ大海に航海へ出るうえで羅針盤を手にするような行為なのです。 -

海外展開なら成功利払いでOK!最大5億円調達可能なグローバルニッチトップ支援貸付

グローバルな事業展開にチャレンジしようとすると、国内事業に比して投資回収までの期間が長期に渡り、投資回収までの元本返済や利払いが大きな負担となるケースがあります。そこでお勧めしたいのが、海外展開時の元本返済・金利負担を軽減すべく、商工中金が提供しているグローバルニッチトップ支援貸付です。詳細を解説いたします。 -

クラウドファンディングの基本を徹底解説!5つのパターンを覚えておこう

「クラウドファンディング」という資金調達手段はご存知でも、自分がクラウドファンディングをやることはないだろう、と考えている人のほうがまだ多いのではないでしょうか?ただ、個の時代において、クラウドファンディングが資金調達の主流となっていくことは間違えありません。そこで本稿は、クラウドファンディングの基本を徹底解説し、その5つの型をご紹介します。 -

政策実施機関なのに民間の投資会社〜中小企業投資育成株式会社とは?

あまり知られていない資金調達手段の1つに、「中小企業投資育成株式会社」からの出資受け入れという方法があります。中小企業投資育成株式会社とは、国の政策実施機関でありながら、民間の株式会社として中小企業に出資を行う組織です。本稿では、中小企業投資育成株式会社から投資を受け入れる要件をご紹介します。 -

最大6億円!の低利融資が受けられる日本政策金融公庫の「新事業育成資金」

ビジネスが軌道に乗りはじめると、どこかの段階で「資金調達」を円滑に行えないと、ビジネスが小さいまま、おまけに資本力のあるライバルに市場を奪われる、という事態が生じてしまいます。経営の独立性を保ちたい、けれど、ここから更に大きな資金を手にして事業拡大したい!そんな方にお勧めしたいのが、日本政策金融公庫の「新事業育成資金」です。詳細をお伝えします。 -

出光興産・経営陣VS創業家で公募増資へ〜公募増資のメリット・デメリット

出光興産が公募による新株発行を決定し、資金調達(公募増資)をするようです。これは、現経営陣が推し進める昭和シェルとの合併に反対する創業家持分を下げることが狙いと思われます。ところが、そうは行かせぬと創業家も対抗します。そこで本稿は、現経営陣が行った、公募増資にはどのようなメリットとデメリットが存在するのか考えてみます。 -

新規事業で資金が必要!ならば私募債で資金調達するのはいかがでしょう?

ある程度の収益は見込めているけれど、手元の資金だけで賄うことが難しそう。けれど、スピーディにまとまった資金が必要となる。新規事業を始めようとする時には、こんなケースがあります。このような時に検討してもらいたいのが、私募債による資金調達です。私募債によって資金調達する3つのメリットをご紹介します。