アメリカ大統領選挙は、ドナルドトランプがまさかの勝利という結果に。トランプ候補は選挙期間中に様々なスキャンダルをリークされましたが、その一つに繰越欠損金による税額控除が取り上げられました。実際のところ、これは言うほど悪なのでしょうか?日本国内における繰越欠損金を巡る動向と共にお伝えします。

トランプ敗戦…痛かった税額控除スキャンダル

世界中の注目を浴びたアメリカの大統領選挙が遂に終了し、事前予想を覆してトランプさんがまさかの勝利という結果に。

トランプさんは、選挙期間中も数多くのスキャンダルを撒き散らしましたが、税理士の私がその中でも注目したのが、トランプさんが過去の損失を繰り越して、その後の税金を減らしていたという内容のニュースでした。

トランプ氏は1995年にホテルなどの事業破綻で約9億1600万ドル(約930億円)の巨額損失を申告し、毎年5000万ドル以上の税額控除を受けていたとみられる。

出典 :『18年間所得税不払い、米共和党のトランプ大統領候補』 ― Yahoo!ニュース(ロイター)

本当にトランプの税額控除は悪質な税逃れか?

さて、トランプさんの巨額損失申告による税額控除は、日本だと繰越欠損金(くりこしけっそんきん)というものに当たりまして、

- 欠損金⇒赤字を

- 繰越⇒くりこす

という内容の制度になり、一般的に企業で利用されています。

トランプさんも幾つかの事業に失敗して、赤字になったのは確かなようですし、複数の記事を読むかぎり、これは税金逃れでもなんでもなく、ただ「赤字を繰り越してその後の所得にあてた」というだけの内容に見受けられます。

1990年代当時は、不動産市場が悪化していて相当状況も悪かったようですしね。

事業に失敗して損失を出すというのは「なにかにお金をつぎ込んでそれを失った」ということを意味しますし、期間の違いはあるにせよ、こんなことは日本でも合法的にされることです。

むしろ、これを認めないほうが大きな問題になります。

確かに、特殊な損失の出し方をした可能性もあるかもしれませんが、あくまで一般論としては「税金逃れでもなんでもないんじゃないの」と一税理士として思います。(なお、文中の意見はトランプさんの政策を支援するものではありません!ここ強調!)

日本の繰越欠損金は他と比べて繰延期間が短い

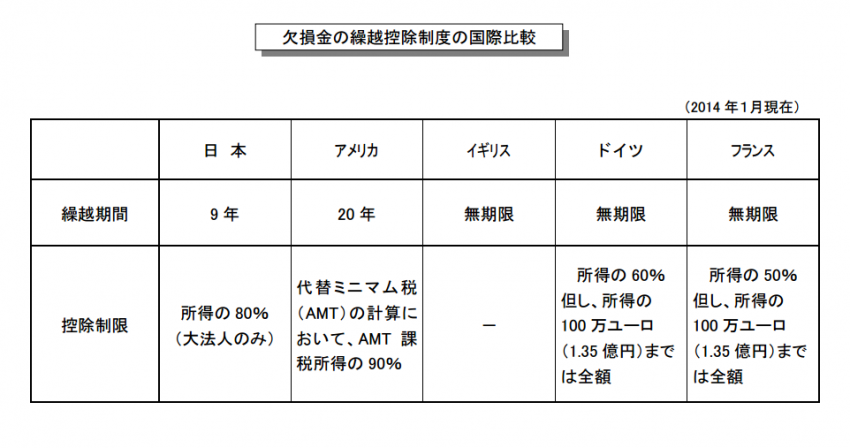

さて、日本で言う繰越欠損金制度にあたる、世界の制度はどうなのでしょうか?

実は、日本でも、この「繰越欠損金」というものに対する改正が進んでいる最中でして、2014年ごろ頻繁に「他国はどうなんだ」という記事をあちらこちらで見かけました。

そこで今回は、「主要国の繰越欠損金にあたる制度」の内容を改めてまとめてみました。

出典:法人課税ディスカッショングループ 2013年度 税制調査会資料

ちなみに本資料が発行されてから、日本の控除制限は、2016年10月現在「所得の65%・60%」に下がっています。今後50%まで下がり、期間が10年に延びる予定で、大企業のみ制限される点は変わりません。

また、この表はあくまで法人の制度を取りまとめたものであることにも、ご留意ください。

実は、この表を見るまで私は「アメリカで繰越欠損の出来る期間が20年って長いな」と思っていました。

ところが、

- 日本:個人3年、法人9年

- アメリカ:20年

- イギリス、ドイツ、フランス:無期限

と、むしろイギリス・ドイツ・フランスに至っては、無期限という結果になっているのです。

控除制限がかかると繰越期間が切れる場合も

次に、「繰越期間」はそのまま赤字を繰り越せる期間などでわかりやすいと思いますが、「控除制限」ってどういう意味?という疑問を持つ方のために簡単にご説明しましょう。

全額が使える場合というのは、

80%しか使えない場合というのは、

と、こんな風に「利益以上の赤字が残っていても、全額を相殺することができない状態」をいいます。

これが60%、50%と下がっていけば、その分過去の赤字が残っていても税金を納めなくちゃいけない状態になる、ということです。

また、繰越期間が切れてしまった場合は、利益が出た時に相殺できなくなります。

ちなみにこの利益と相殺できる欠損金を「青色欠損金」などと言います。青色申告をすることの特典だからこんな名前なのですね。

ただ過去の赤字が消えてなくなってしまうと、のちのち利益が出たときに大変困りますので、

- 会社が解散するとき

- 会社更生法や民事再生法などの適用を受けるとき

に出た利益と相殺することができる制度は一応あります。(計算方法などはその場合によって異なります)

日本の繰越欠損金は期間を長くするべきか?

このように、日本企業は繰越欠損金の繰越がしにくい環境にあるわけですが、実際のところ繰越期間は長くすべきなのでしょうか?

先程、各国の繰越期間を比較した表で紹介した、法人課税ディスカッショングループの議事録もざっと読んでみたのですが、発言した委員14名中8名は「もっと期間を長くするべき」という意見でした。

当時は80%だった制限をどうすべきかは、発言した委員14名中10名が「もっと制限を強めるべき」という意見でした。

ただし、

- 期間が延びるのであれば制限を強めるのはやむを得ない

- ゾンビ企業が生き残れてしまう現状もよくないので、淘汰のためにも制限を強めるべき

- 法人税率を下げていく方針があるので制限を強めざるを得ない

と、その論拠はそれぞれ違っていました。

また、これは私の推測ですが、財務省としては「とにかく税金をとりたい」という気持ちがあるようなので、できれば期間を延ばしたくないし制限は強めたい、というのが正直なところかなと考えています。

矛盾点が多い繰越欠損金制度はいずれ見直しへ

しかし、今の日本国内では、利益法人が少ない、立証責任が課税当局側にある、という現実があります。

利益を出して法人税を納めている法人は、日本全体で見ても昨年だと33%しかありませんし、利益を出して法人税を納めている法人が、ほかの国は50%前後存在します。

これは「繰越欠損金の期間がほかの国より短い(使いにくい)のに、それでもこんなに利益法人が少ないんだぜ?もっと有利にする必要ある?」と言いたいのかもしれないと邪推しました。

また、日本は立証責任が課税当局側にあるということも挙げられています。

これはどういうことかいうと、たとえば、

- 2016年に赤字が出る

- 2023年にようやく赤字をつかいきる

- その後税務調査が入る

というような場合に、「赤字を出した期におかしいところがなかったのか?」という疑問が出た際、

- 日本:課税当局(税務署など)がそのおかしな点を証明しないといけない

- 外国:法人側で正しかったということを証明しないといけない

ということを意味しています。

「単純に期間だけ比べるんじゃなくそのあたりの事情は理解してくれよ」ということでしょうね。

以上を踏まえて私見を申し上げるなら、

- ・制限を50%にするなら、せめて繰越期間を12年~14年程度には延ばすべき

- ・大企業かどうかの区分はなくし、ドイツやフランスのように一定金額(1億円とか)までを全額控除にするのが合理的

と考えています。

いずれにせよ、今後も都度見直される可能性の高い制度ですので、注意して見ていきましょう。

Photo credit: Gage Skidmore via Visualhunt.com / CC BY-SA