小規模企業共済– category –

-

小規模企業共済で損するのは◯◯解約をした場合⇒回避策はこれっ!

小規模企業共済は、掛金を処理することが認められ、経営者が65歳を超えて解約したり、仕事をやめることにより解約する場合、受け取る積み立てを退職所得扱いできる優れた制度です。ただし、途中解約する場合、受け取る積み立てが一時所得となってしまい、課税額が変わるため注意が必要です。具体例を出しながらご説明します。 -

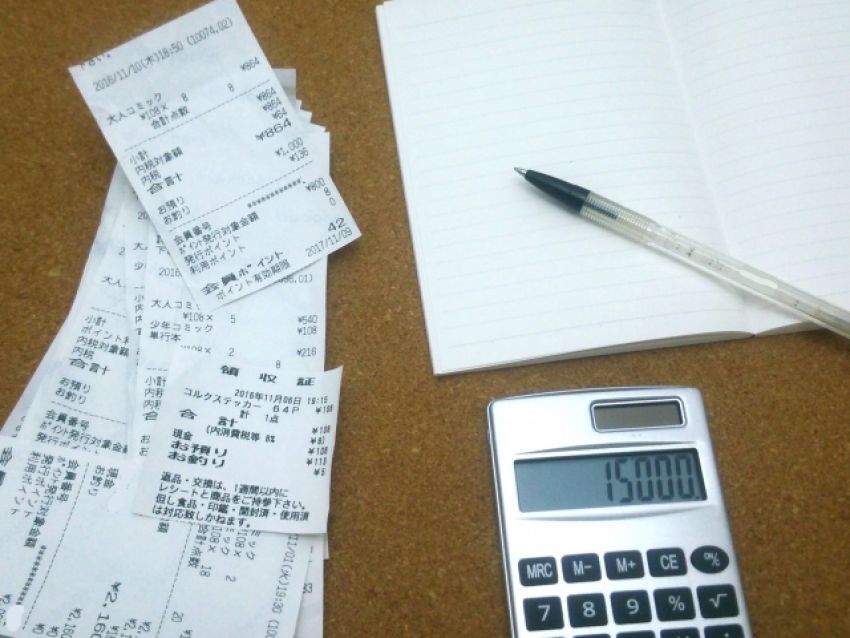

あと3営業日でも大丈夫!個人事業主が年末でもすぐ実行可能な3つの節税対策とは?

今年も残すところ3営業日となりましたが、個人事業主の方なら12月末が決算期末となり、今期の決算がどんな形で着地するか、おおよそ見え始めてきている頃です。必要な支出を最後に行うことで適正な納税が可能になります。そこで本稿は、年末残すところ一週間の今から実行可能な3つの節税対策をご紹介しようと思います。 -

個人事業主は12月が年度末〜確定申告に備え事前点検するべき項目

慌ただしい師走を走り抜け、ホット一息つかれた場面からもしれませんが、個人は1月~12月が所得税の計算期間ですから、自営業・フリーランスなど、個人事業主の方にとっては会社にとっての「年度末」と同様の時期にあたります。来年の3月に備えてあと一踏ん張り。確定申告に備え、年末のうちに事前点検するべき項目をご紹介します。 -

今年の改正で更に使いやすくなりました!小規模企業共済制度4つの改良点

経営者のための退職金制度として、すっかりおなじみの「小規模企業共済制度」ですが、今年の春に「中小企業における経営の承継の円滑化に関する法律等の一部を改正する法律」が施行されたことで、ルールが改正されています。いずれのルール改正も「改良」と言ってよいほど、経営者にプラスの内容です。詳細をご説明いたします。 -

節約社長が法人経営者におすすめする節税対策43選 まとめ

節約社長は「コツコツ節約、シッカリ利益。」をコンセプトに、経営に役立つ節約・節税ニュースを経営者の皆様へお届けする節約ニュースメディアです。本記事では、法人経営者におすすめしたい43個の節税対策を厳選してまとめました。ぜひ御社の節税対策にお役立てください。 -

社長が退職金を貰えて個人事業主が貰えないのはなぜなのか?

退職金制度は会社が任意で設定できるものであり、絶対に設定されなければならないものではありません。ところで法人企業では、社長も退職金をもらうことが可能ですが、個人事業主は退職金をもらうことは可能なのでしょうか?答えはNOです。なぜ個人事業主は退職金をもらえないのか?代替措置となる制度はないのか?解説いたします。 -

これって経費?確定申告で損をしないためのポイント

確定申告シーズンまであと少しです。ぼちぼち準備を始めた方、まだ見て見ぬ振りをしている方。様々でしょう。そこで、今回は記帳をする際のチェックポイントをご紹介していきます。「これって経費で落ちるの?」「これは売上に計上して良いの?」といった疑問を持ちながら、記帳されている方がいるなら、ぜひご自身の入力内容と見比べてみてください。税務のプロがわかりやすく解説いたします。 -

小規模企業共済で節税しながら経営者の退職金を積み立てよう

スタッフの退職金を「中退共」などで積み立てている企業はあるかもしれませんが、中小企業で経営者に退職金の積み立てがあることは稀です。そこで、節税と経営者の退職金代わりとなる「小規模企業共済制度」をご紹介いたします。加入にあたっての注意事項、支払額と解約手当金受け取りにあたっての注意ポイントを税務のプロが解説してくれます。 -

節税にも退職金代わりにもなる小規模企業共済に入ろう

個人事業主や中小企業経営者の経営者にとって、退職金と聞くと頭が痛いはずだ。まともに積み立てると大企業と違ってお金が回らないのが実情だろう。「小規模企業共済」とは、独立行政法人中小企業基盤整備機構による制度で、国が作った「経営者の退職金制度」だ。全額所得控除対象となるので確定申告で節税につながり、退職金にもなるので検討してみよう。

1