イレギュラーな収入ゲットしたぜっ!エヘッ!みたいなこと、皆さんの会社でも1年に1〜2回はあると思います。通常、この収入は雑収入として営業外収益に計上されますが、売上に計上することで銀行の評価をプラスにすることが可能です。売上に計上できる雑収入とはどんなものか?気をつけるべき点は?ということに触れながら詳しく解説いたします。

雑収入を売上にあげると銀行の印象が良くなる

イレギュラーな収入ゲットしたぜっ!エヘッ!みたいなこと、皆さんの会社でも1年に1〜2回はあると思います。

このような収入は通常、雑収入として損益計算書に記載されますが、雑収入を売上にあげることで銀行さんの印象がよくなるのをご存知ですか?

今回はなぜそうしたほうが良いのか?雑収入を売上にできるケースは?という2つの質問に答えていきたいと思います。

雑収入を売上にあげると銀行評価があがるワケ

早速ですが、なぜ雑収入を売上にあげたほうが良いのかをご説明します。

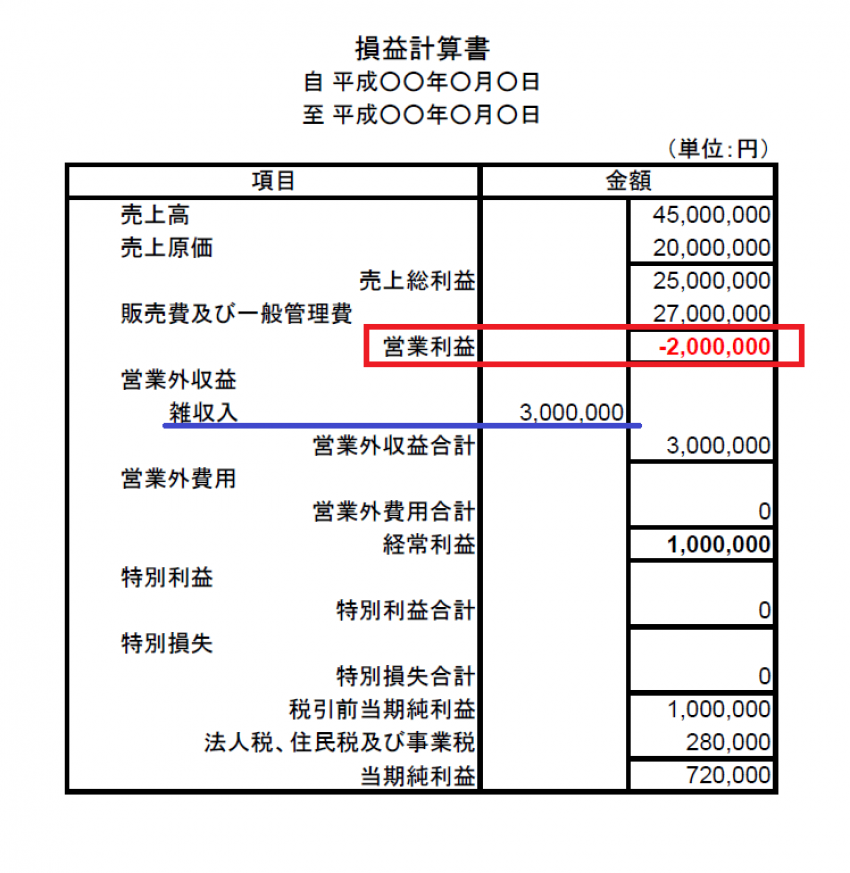

以下のような損益計算書を持った会社さんがあったとします。

売上が4,500万円あって、青線部分の雑収入を300万円ゲットしたけれど、売上に含めていない状態です。

この状態だと、経常利益はプラスなのですが、残念なことに赤い四角の部分、営業利益がマイナスになっています。

ところが、銀行さんなど金融機関が決算書を評価する時に重視するのが、

- 営業利益

- 経常利益

この2つです。

なぜかというと、2つの利益には、

- 営業利益⇒本業(営業活動)で儲ける力がどれだけあるか?

- 経常利益⇒会社のトータルな儲ける力がどれだけあるか?

という意味があります。

中でも、営業利益は短期的な会社の力を見る上で重要な指標です。

従って、営業利益がマイナスであるこの会社さんは、銀行さんに「あいつら、ここ1〜2年は全然儲かるニオイがしないぜ。」と、あまりいい評価をしてもらえないことになってしまいます。

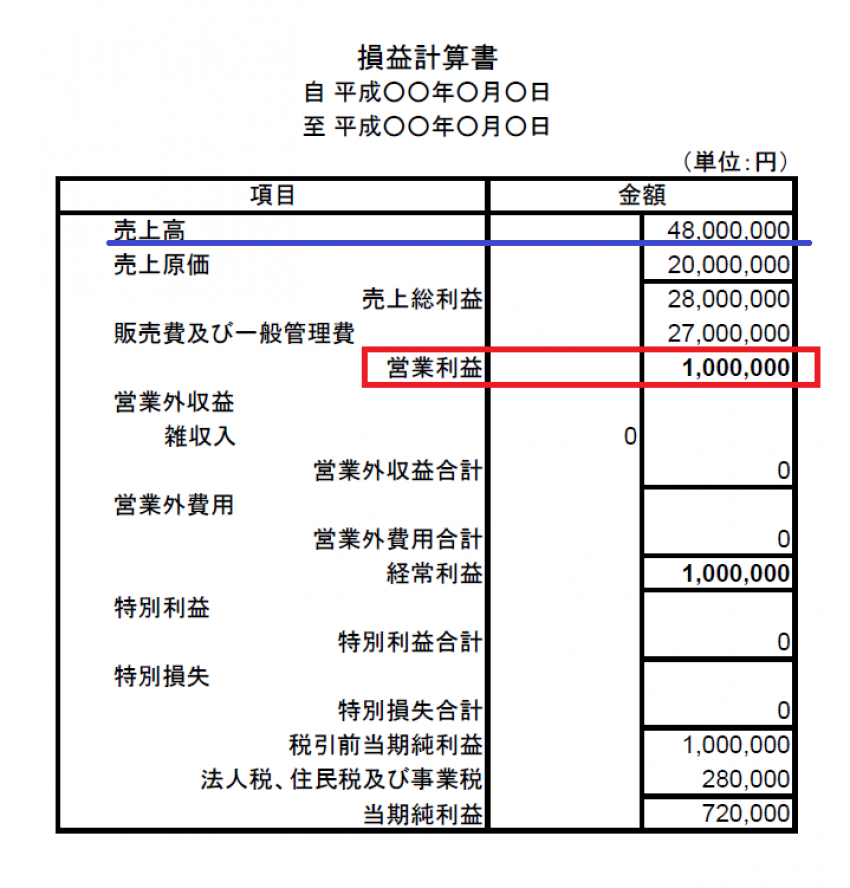

こりゃ困るということで、先程の会社さんの雑収入を売上に入れてみましょう。

こうすると、売上が4,800万円に増えたのがわかりますよね。

するとどうでしょうか?

「あら、営業利益が出た。」と。

なんと、雑収入を売上に含めるだけで営業利益が増えるのですが、これは先程も話した通り銀行さんが損益計算書を見た時のプラス要素になるわけです。

「(こいつら、やるじゃないか!お金貸してあげたら、営業活動に投資して利益をもっと出してくれそうだ。そうなると利ざやも増えるし…)社長!御社の発展に我が行はぜひ協力させていただきます!」となりやすいわけです。

売上に計上できる雑収入の具体的な名目とは?

ここまで読んでいただくと、「じゃあ、イレギュラーな収入はなんでもかんでも売上に移動させようぜっ!」と思われる方もいるでしょう。

ところが、そうも行かないこともお伝えしなければなりません。

この雑収入を代表とする収入は「営業外収益」というのですが、ざっくりと用語の意味を解説をしますと、

- 売上高⇒その会社が本業としてやっている事業の収入

- 営業外収益⇒本業ではないけれど、ある程度定期的に入ってくる収入

という感じのイメージです。

ある程度ってどんな感じよ!アバウトすぎでしょ!というお叱りもあるでしょうから、営業外収益に計上されるものの具体例もご紹介しますね。

営業外収益の主なものは、

- 1)普通預金についた利息

- 2)株などを持っているときにもらう配当や分配金

- 3)貸したお金についた利息

- 4)家を貸しているときにもらう家賃

- 5)保険代理店をしているときの、保険の手数料収入

- 6)中古品などの売却収入

などが挙げられます。

この中でそこそこの金額になりやすく、売上高に移動できる可能性があるのは、4)5)6)の3つです。

以下、見ていきましょう。

家を貸しているときにもらう家賃

とりあえず例として「家」と書きましたが、家だけでなく、店舗、事務所など、貸す用途や建物の種類はなんでも構いません。

ケースとしては、

- 自社ビルを建ててその一部を貸す

- 店舗などを買ってその一部を貸す

- 投資用として建物やマンションの一室を購入して貸す

- なんらかの事情により自社で借りた物件を貸す

といった場合の、家賃収入、賃貸料収入は売上高に移動できる可能性があります。

保険代理店をしているときの、保険の手数料収入

本業と結びつきが強いからという理由で、保険代理店を本業と併設して一緒にやっているような業種があります。

たとえば家を借りるとき、不動産屋さんから火災保険を一緒に勧められたことはありませんか?

全てではないでしょうが、あれってその不動産屋さんが保険の代理店もやっていて、保険会社の代わりに契約を結ぶことで手数料がもらえるんです。

そのほか、中古車屋さんも代理店になっていることが多いですけれども、その保険の手数料収入は売上高に移動できる可能性があります。

中古品などの売却収入

特にレンタル業や、パチンコ店など、持っている商品をかなりの頻度で売る業種があります。

こういった場合、まとまった金額となりますので、その売却収入は売上高に移動できる可能性があります。

また、製造業でスクラップ品を売却する場合や、段ポールを売却する場合なども、それほどの金額にならないかもしれませんが、移動できる可能性はあります。

雑収入を売上に計上しても文句を言われぬ方法

雑収入を売上に移すことデメリットはさしてありません。最後の利益が変わっているわけではありませんので、税金の金額が増えることはありません。

また、この項目変更に関しては、税務調査のリスクもそう変わらないでしょうし、デメリットらしいデメリットは特に思い当たりません。

粗利益が増えてしまう点も、移動した旨は申告時に一言記載しておいたほうがいいかもしれませんが、それは顧問税理士さんに頼めば通常やってくれます。

ただし、念のために注意点も最後に1つだけ挙げておきます。

それは、もし銀行さんなどに「これ本業なんですか?」と聞かれたときに「この収入は本業の収入です」ときちんと説明できるようにしておいたほうがよい、ということです。

本業として一番説明しやすいのが、雑収入が入る事業を定款や謄本に載せてしまうことです。

家などを貸しているなら「不動産賃貸業」、損害保険の代理店をしているなら「損害保険代理業」、中古品を業者に売るならその物の「卸売業」、消費者に売るならその物の「小売業」といった具合です。

ただし、定款変更や登記にはお金がかかりますから、

- 雑収入が数万円⇒やらないほうが良い

- 雑収入が数十万円⇒売上が数千万の会社なら検討する

- 雑収入が数百万円⇒売上が1億円を超える会社なら検討する

といった具合で適時判断すると良いでしょう。

手間自体も非常に少なく、効果もある方法なのですが、残念なことに「決算書の評価を少しでもよくしよう!」と思っている税理士さんはまだそこまで多くはいらっしゃいません。

もし、この記事を見て「うちの会社できそう!」と思ったら、税理士さんに声をかけてみると良いかもしれません。